股市冷、房市淡,現在還能進場嗎?

2016 年,你在股票市場聽到的聲音,大多是「不景氣」,銀行利率大跌、存款的收益很差,另一方面,股市有價無量,波動度低,大戶連兩季低於 500 戶,陷入冰河期。而股價指數又在9,000 點上下,讓人感覺股市很不安全,許多定存族都不知道怎麼辦才好⋯⋯。

但是,綜合以下訊號,其實未來一年的台股展望,還是相當樂觀的:

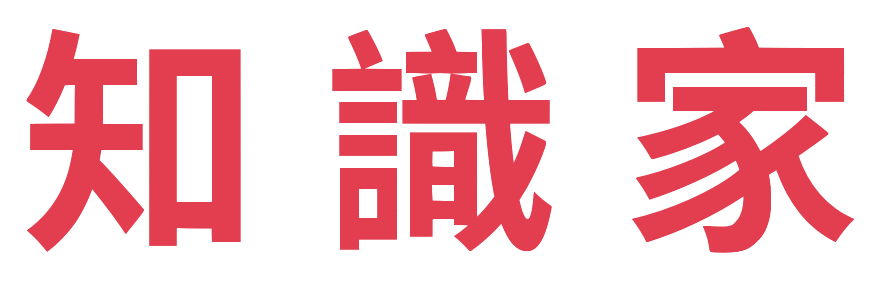

一、波羅的海乾散貨指數(BDI)上升:這個指數是由散裝船的運價計算而成,它與散裝航運公司的盈餘有密切關係,當然也影響股價。從圖表 1 可以看出,航運股最壞的狀況已經過去,世界貿易可能出現比較好的狀況,例如:煤炭和原油的價格,已悄悄上漲一段了。(見圖表 1)

二、利率持續打底:中央銀行在 2015 年 9 月 25 日至2016年 7 月 1 日,連續降息四次之後,定存利率約在 1% 上下,許多大企業早已聞到利率底部的氛圍,開始大量募集資金。

三、美國聯邦儲備系統(Fed)利率調升:2016 年美國 Fed已調升過一次,預計還會繼續調升,表示美國的經濟數據正在進步中。

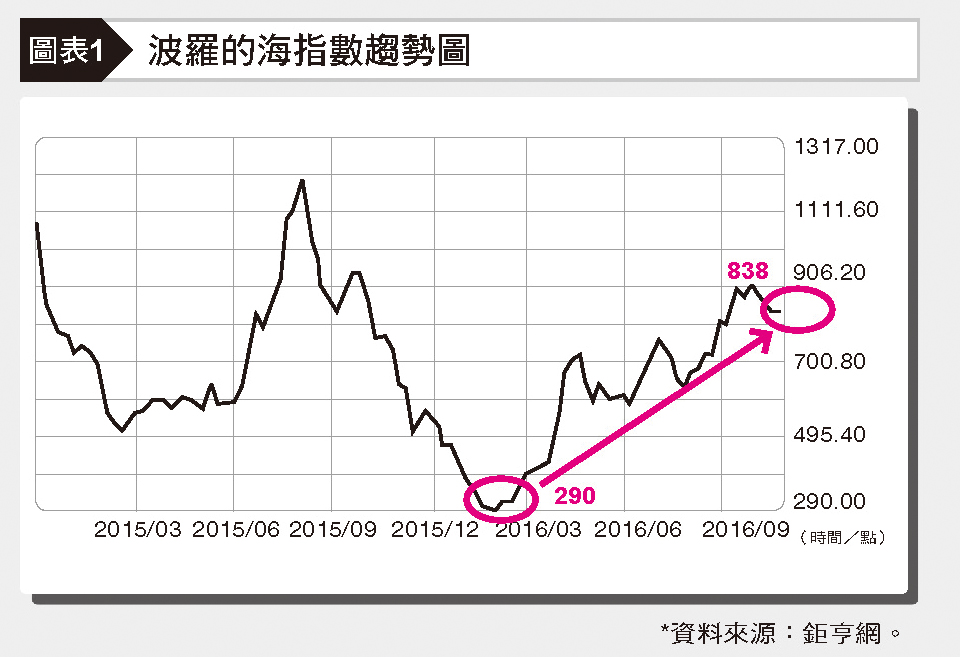

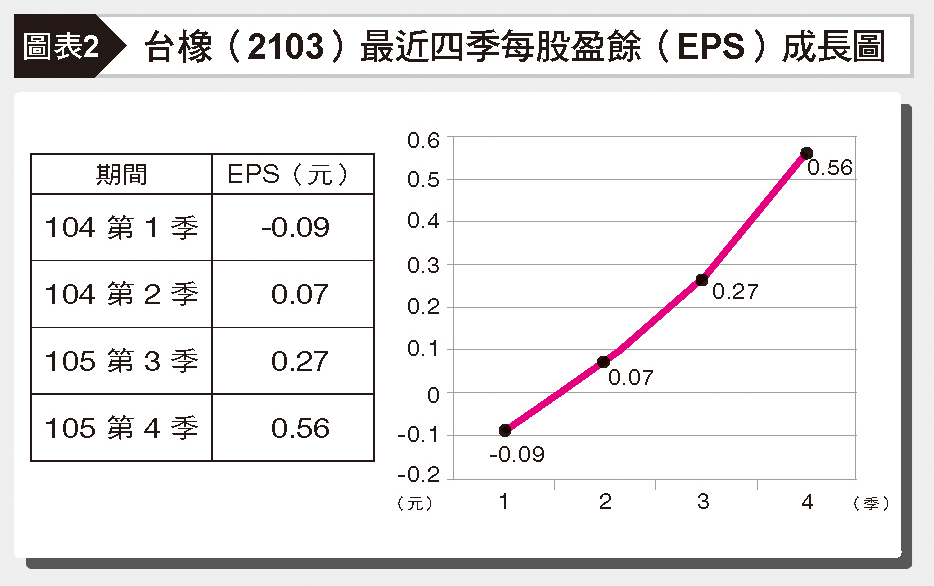

四、台橡(2103)、中鋼(2002)等原物料股盈餘上升:因原物料股屬於景氣循環股的一部分,這類股票的盈餘上升,表示國際景氣有漸漸復甦之勢。

不過,在不動產方面,由於建商不願降價換成交,市場預估房價還有修正空間,多數想買房的人也仍在觀望,房市持續處於冰河期,國內許多建商持有的房屋在財務報表上,存貨科目一欄的數字都放大許多,這樣的冷凍期可能還要延續一段時間,因此建議在選股上,最好避開相關個股,等到情勢明朗再說。

101 大樓現象:遠東銀(2845)、華票(2820)還沒漲到

由於外資和法人喜歡買權值股,當 150 支權值股被抬高價格後,看到指數 9,000 點難免有「高處不勝寒」的感覺,但市場的真相是:很多非權值股(股本較小、價格較低者)根本還沒漲到。這種現象,我將它稱為「101 大樓現象」,意思就是一眼望去,大家只看到 101 大樓,忘記周邊還有很多低矮的平房,而這些平房仍有其價值。(見圖表 5)

在101 大樓現象之下,101 大樓旁邊還有很多矮的大樓和公寓,都被遮蔽了。也就是說,在台股 1,500 支標的裡,除了 150支權值股以外,還有 1,350 支值得我們留意、研究的個股,投資人不妨從中找出有潛力的標的來投資。

換言之,不論從市價還是從現金殖利率的角度,市場上還有很多很便宜的股票。例如,遠東銀(2845)近四年平均每股盈餘1.27 元,每年的股利不錯,淨值也有 13.15 元,但股價才 9 元,股價偏低,還沒有漲到(見圖表 6)。

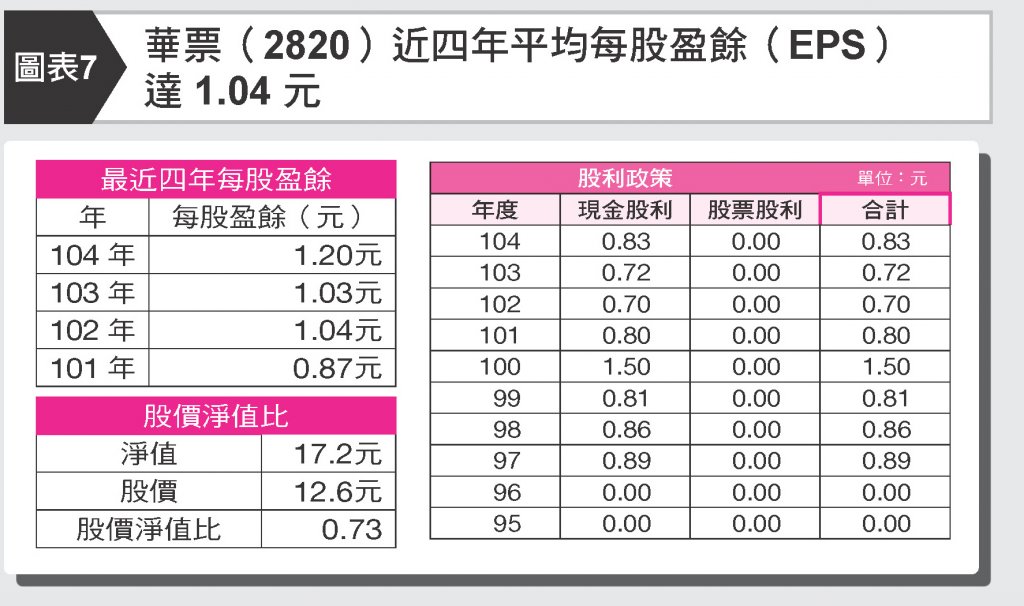

還有一家公司華票(2820),近四年平均每股盈餘 1.04元,每年的現金股利很好,淨值更高達 17.2 元,而股價才 12.6元,確實也有股價偏低的情形(見圖表 7)。

類似這樣每股盈餘、現金股利、淨值各方面條件都不錯,而股價卻偏低的公司,其實市場上還有很多。這就說明在 101 大樓之外,還有很多有價值的大樓、公寓、平房、土地,雖然沒有那麼亮麗,仍有它的價值。

價值投資,任何時候都是進場好時機

「買穩健的股票,勝於買飆漲的股票。」這句話就是「價值投資法」的精髓,從這個觀念切入,當加權指數來到 9,000 點上下時,根本不用考慮還能不能進場,因為你買的股票會漲會跌,不一定與指數高低有關。

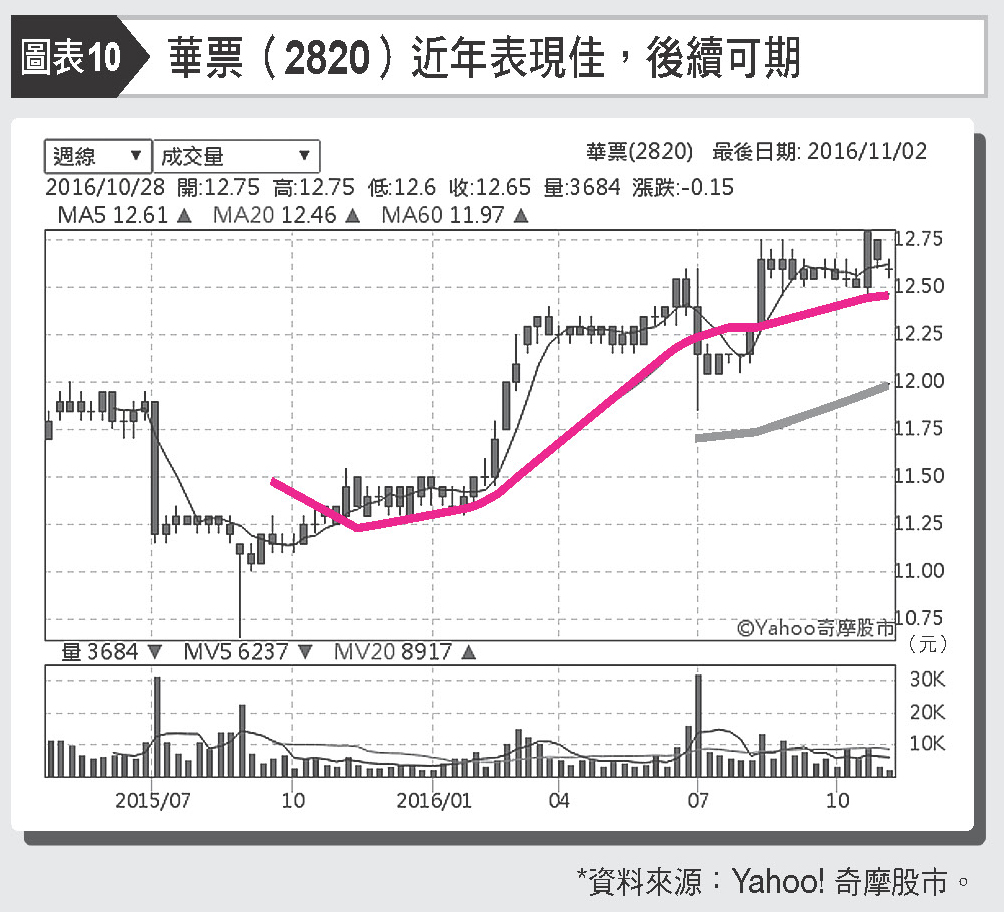

例如:過去幾年,如果持有基本面不錯的華票(2820),它的漲跌與大盤沒有密切相關,加權指數的漲跌對它也沒有什麼影響(2016 年加權指數低點為 7,762 點,高點為 9,399 點)。(見圖表 10)

市場中類似這樣的股票很多,它的昂貴與便宜,應該用個別資料來看,而不是加權指數。也就是說,若採行價值投資法,大盤的漲跌其實與你無關,反而是真實的投資報酬率,才是投資人該留意的重點。這樣想通了,即使加權指數站上萬點,或跌破 9,000 點,也不需要害怕進場了。

本文授權自大是文化/ 溫國信《我買雪球組,熊出沒照賺87%》

圖/大是文化提供